美国升级对华芯片管制,国内芯片股反而集体逆势走强。

12月2日,美国对中国半导体产业发起新一轮出口管制,不仅进一步加严对半导体制造设备、软件工具、存储芯片等的对华出口管制,还将136家中国实体增列至出口管制实体清单。

然而,美国的“单边霸凌”行为并没有打击国产芯片信心。12月4日,国内芯片股开盘集体走强,多只股票一度涨停。

芯片股的这一轮涨势,无疑充分凸显了市场对于国产芯片的集体看好。尤其伴随着AI应用爆发,与此同时智能电动汽车以及智能可穿戴设备、智能家居等新兴消费电子产品快速发展,也对芯片提出了旺盛需求,多重因素叠加,目前普遍认为,接下来芯片全产业链国产化进程有望进一步加速。

中国芯片自给率,稳步提升

对于美国持续升级的出口管制,国内不少芯片产业链企业其实均已有所准备和应对。

据盖世汽车梳理发现,由于积极布局国产化,推进核心供应链国产替代,针对美国最新一轮出口限制,诸如华大九天、拓荆科技、北方华创、南大广电、华峰测控等多家新被纳入“实体清单”的企业均表示,影响总体可控或没有实质性影响。

这份坦然背后,或许依然会潜藏几分无奈,但更多的是对国产芯片供应链过去几年不断完善和壮大的肯定。

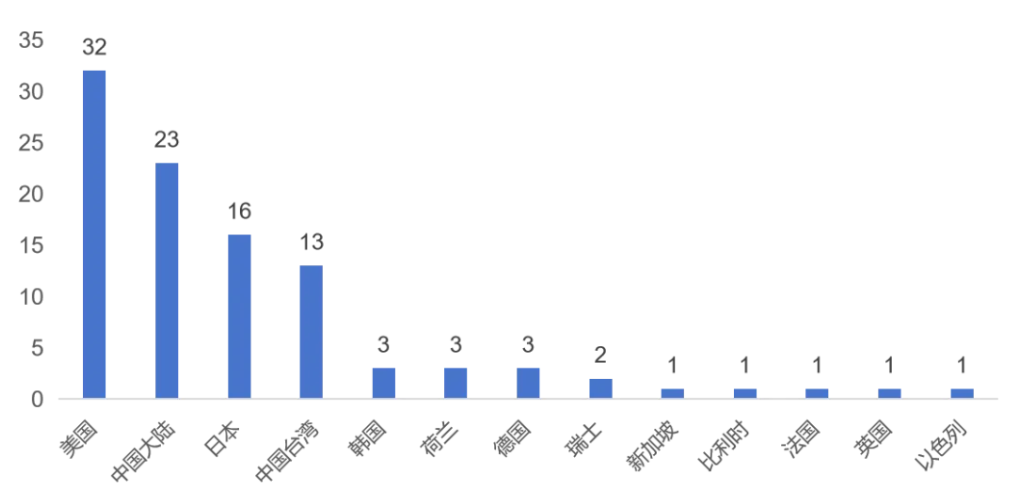

全球半导体企业竞争力百强区域分布, 图片来源: WICA( 世界集成电路协会 )

据相关分析数据显示,2018年之前中国本土芯片自给率约为5%,但到2023年,已经提升至25%以上。这其中,虽然仍包含了部分外资芯片厂在国内制造的芯片,但总体而言,中国芯片自给率正呈现逐年上涨趋势,与之对应,中国本土芯片厂商在全球市场的综合竞争力也在不断增强。

特别在汽车行业,得益于新能源汽车和自动驾驶快速发展,带动单车搭载的芯片量价齐升,再加上国家政策大力支持,为国产汽车芯片提供了发展良机,紧抓这一关键窗口期,近年来大批本土玩家相继涌入车规芯片赛道,开展自主突围。发展到现在,很多企业均已取得不错进展。

据盖世汽车研究院最新调研数据显示,国产车规芯片历经过去数年苦斗,目前产业端布局已相对完善,尤其是计算芯片和功率半导体,国产化率提升明显。

例如智能驾驶芯片,目前国内龙头企业在大部分技术指标上,已经实现与国际大厂对标,而智能座舱芯片,虽然仍处于发展初期,但与国际巨头的差距也在逐渐缩小。终端搭载量就是最直接的证明。

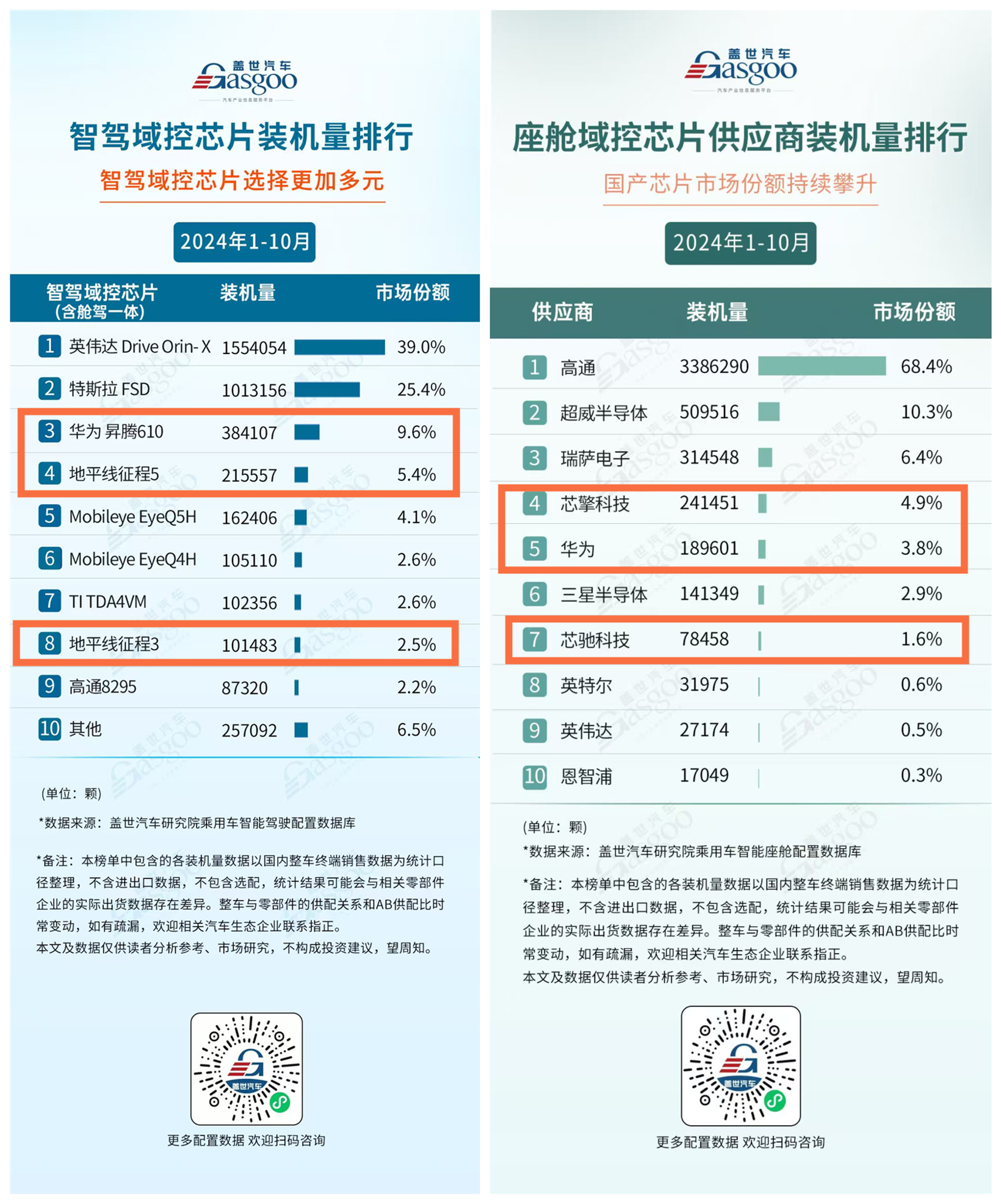

据盖世汽车研究院配置数据显示,今年1-10月,国内智驾市场累计前装标配域控芯片近400万颗,其中以华为昇腾610、地平线征程5为代表的国产方案,占比接近18%,相较于前两年占比提升明显。

图片来源:盖世汽车

具体来看,1-10月,华为昇腾610在智驾域控领域累计标配量为384,107颗,约占9.6%的市场份额,在智驾域控芯片Top10方案中排名第三,在自主阵营中位居榜首。该款芯片目前主要配套车型包括问界系列、智界系列、享界S9,以及阿维塔系列、广汽埃安旗下昊铂HT等,其中问界系列在终端市场的持续热销,是推动华为智驾域控芯片市占率稳步提升的核心支撑。

地平线征程5累计配套量为215,557颗,对应市占率为5.4%,在Top10中排名第四,主要配套车型为理想L系列。由此也可以看出,对于国产芯片供应商而言,自主突围除了需要自身产品实力过硬,拥抱一个“对的”大客户也至关重要。

在智能座舱域控芯片领域,则以芯擎科技、华为和芯驰科技三家本土供应商表现较为突出。1-10月,这三家企业在座舱域控领域累计标配量分别为241,451颗、189,601颗、78,458颗,在Top10供应商中依次位居第四、第五和第七,合计占据10.3%的市场份额。而在2023年底,本土企业合计市占率尚不足3%,短短一年提升显著。

另外,在功率半导体方面,目前国内在IGBT领域也已基本实现国产替代。比较之下,在控制芯片、模拟芯片、驱动芯片、存储芯片、传感芯片、通信芯片以及安全芯片等领域,国产芯片虽然也在积极突围,但整体进程相对较慢,目前自主率均不足5%。

比如车载MCU领域,全球市场迄今仍被外资厂商高度垄断,2023年英飞凌、恩智浦、瑞萨电子等Top5企业合计占据大约90%的市场份额。车规存储芯片市场同样如此,由三星、美光、海力士等外资巨头占据主导,其中仅三星市场份额就高达45%。以太网芯片市场,博通、美满、瑞昱、TI、高通、微芯六家外资供应商亦占据了90%以上的份额。

但另一方面,这恰恰也意味着巨大的国产替代空间。正因为如此,对于美国此次新一轮管控,目前普遍认为这并不会阻碍国产芯片的崛起,反而有望驱动半导体产业整体国产化节奏进一步加快。

根据工信部和海关总署最新统计,今年1-10月,国内集成电路累计产量达3530亿块,同比增长24.8%;累计出口量为2460亿个,同比增长11.3%;集成电路累计出口额为9311.7亿元,增长21.4%,整体呈现蓬勃发展态势。按此趋势预测,最快今年11月中国芯片出口额将突破万亿。

伴随着中国芯片产业持续发展壮大,据相关媒体此前预计,2024年中国芯片自给率有望进一步达到30%-35%。另据半导体产能研究业务公司 Knometa Research 此前预测,到2026年,中国大陆的芯片产能有望占据全球22.3%的份额,超过韩国和中国台湾跃居全球第一。

自主崛起另一面,美国芯片产业遭反噬

与中国芯片产业链快速崛起截然不同,过去几年美国虽然频频挥舞制裁大棒,于本土芯片产业而言,却是“伤人一千自损八百”。

作为全球化程度最高的产业之一,芯片产业链的正常运转高度依赖全球分工与合作。据相关分析数据显示,从设计、封装、制造到终端设备,在半导体价值链的每个环节,平均有来自25个国家的企业参与直接供应链,23个国家的企业参与支撑工作。正是这种高度的分工协作,使得产业链上的每个参与方都可以从中获益。

然而,近年来美国频繁挑起的芯片战争,正在不断冲击与破坏着这种平衡,甚至已经波及美国芯片产业自身。

一个确定的趋势是,美国打着保护本土芯片产业幌子的“强芯”战略,已经在无形中影响了美国芯片产品的供应稳定性和经济性,令越来越多的美国芯片企业失去中国这一重要的战略市场。

针对美国最新一轮对华半导体出口管制措施,近日中国汽车工业协会、中国互联网协会、中国半导体行业协会和中国通信企业协会就齐发声明,呼吁国内企业审慎选择采购美国芯片。

要知道,通信、PC/计算机以及汽车,正是当前对芯片需求量最大的几大行业。据世界半导体贸易统计(WSTS)组织对2023年半导体最终用途的调查,来自通信、PC/计算机和汽车终端市场的芯片营收份额占比分别为32%、25%和17%,其中车载芯片提升尤为明显。

图片来源:英伟达

而在汽车芯片市场,目前主要参与者包括英飞凌、NXP、瑞萨、日本电装、德州仪器、意法半导体、安森美、英特尔、高通以及英伟达等,其中后面几家均为美国企业。

如果就整体综合竞争力而言,据WICA(世界集成电路协会)最新发布榜单,排名全球前十的企业依次为英伟达、台积电、阿斯麦、三星电子、博通、超微、高通、SK海力士、德州仪器、英特尔,其中美国芯片公司同样占多数。

这意味着,如果后续芯片竞争形势进一步恶化,对美国芯片大厂们的冲击必然将随之扩大。毕竟,得益于庞大的下游产业集群和需求市场,中国不仅是全球最大的半导体市场,也是增长最快的市场。很多半导体大厂亮眼的财务数据背后,都离不开中国市场的支撑。

比如英伟达和英特尔,2023年来自中国市场的销售额占比分别为17%和27%,高通在最近一个财年近400亿美元的营收中,更是有46%的收入来自中国。一旦后续中美芯片博弈持续升级,必将冲击相关企业的国内业务。

“我们很大一部分业务集中在中国,中美贸易和国家安全紧张局势加剧了这种集中的风险。”高通就表示。

事实上,这种反噬作用过去两年已经在逐步显现。以英伟达为例,该公司数据中心业务在中国大陆的收入占比曾长期稳定在20%-25%,但如今已显著下滑,营收占比一度降至个位数。据相关统计数据显示,2023年美国13家主要的芯片公司在中国市场的销售额合计达773亿美元,较2022财年同比下滑17.5%。

未来一段时间,伴随着美国限制措施的持续,预计这种负面影响仍将持续。据TrendForce此前预测,目前中国云计算公司使用的高端AI芯片中,约80%来自英伟达,但这一比例在未来5年内可能会下降至50%~60%。不仅如此,国内不少半导体产业链公司均已明确表示持续推进核心零部件国产化的决心。

正因为如此,很多芯片公司对这种持续的产业链脱钩行为都表示出担忧。不久前,英飞凌、意法半导体和恩智浦三家芯片公司就齐齐发声,抱怨美国和欧洲要求每个地区都拥有自己的半导体生产线,这种倾向于区域内自给自足的趋势正在致使市场分裂,可能导致成本上升和关税增加等问题。

图片来源:微芯科技

尤其当前部分细分领域仍面临需求乏力,令不少芯片公司业绩承压,更在无形中打击了市场对于半导体区域化的信心。近日,美国模拟芯片巨头微芯科技就宣布暂停申请与美国《芯片与科学法案》相关的补贴,成为首家已知停止申请该项补贴的半导体公司。

此前,微芯科技曾于年初与美国商务部初步达成了价值1.62亿美元的扩产补贴协议,然而由于现阶段该公司库存水平很高,并且一直深陷销量严重下滑的泥潭,同时由于未能克服管理困难,微芯科技还开始关闭工厂,多重因素影响下,该公司决定暂停申请补贴。

值得关注的是,除了产业端,美国的“盟友”们似乎也有不一样的想法。此次美国最新一轮出口管制措施相较于此前网传版本有所弱化,据知情人士透露原因之一就是,荷兰和日本政府不愿合作,美国本土企业也强烈反对,使得美国政府不得不作出妥协。在此之前,就曾有消息称日本政府对美国施压盟友的做法“感到恼火”,荷兰亦表现冷淡。

但纵使如此,相信美国既定的“强芯”战略和阻碍中国获得先进技术的目标也不会轻易改变,正如中国坚持发展自主芯片的决心,亦不会轻易动摇。而鉴于中美两国在芯片领域所秉持的目标与出发点存在本质差异,最终两国的半导体产业大概率也将走向截然不同的方向。