宁德时代连续六年蝉联全球动力电池市场的冠军,是全球最大的动力电池制造商和销售商。在韩国市场研究机构SNE Research最新公布的2023年1-2月全球动力电池装机量榜单中,宁德时代毫无疑问再度登顶。SNE Research认为,全球电池行业的格局在一段时间内似乎不会有较大的改变,中国企业的主导地位预计将在一段时间内保持下去。尽管宁德时代面临众电池厂商的“围攻”,但短期内也难以被其他厂商替代或复刻。

宁王独霸全球动力电池市场

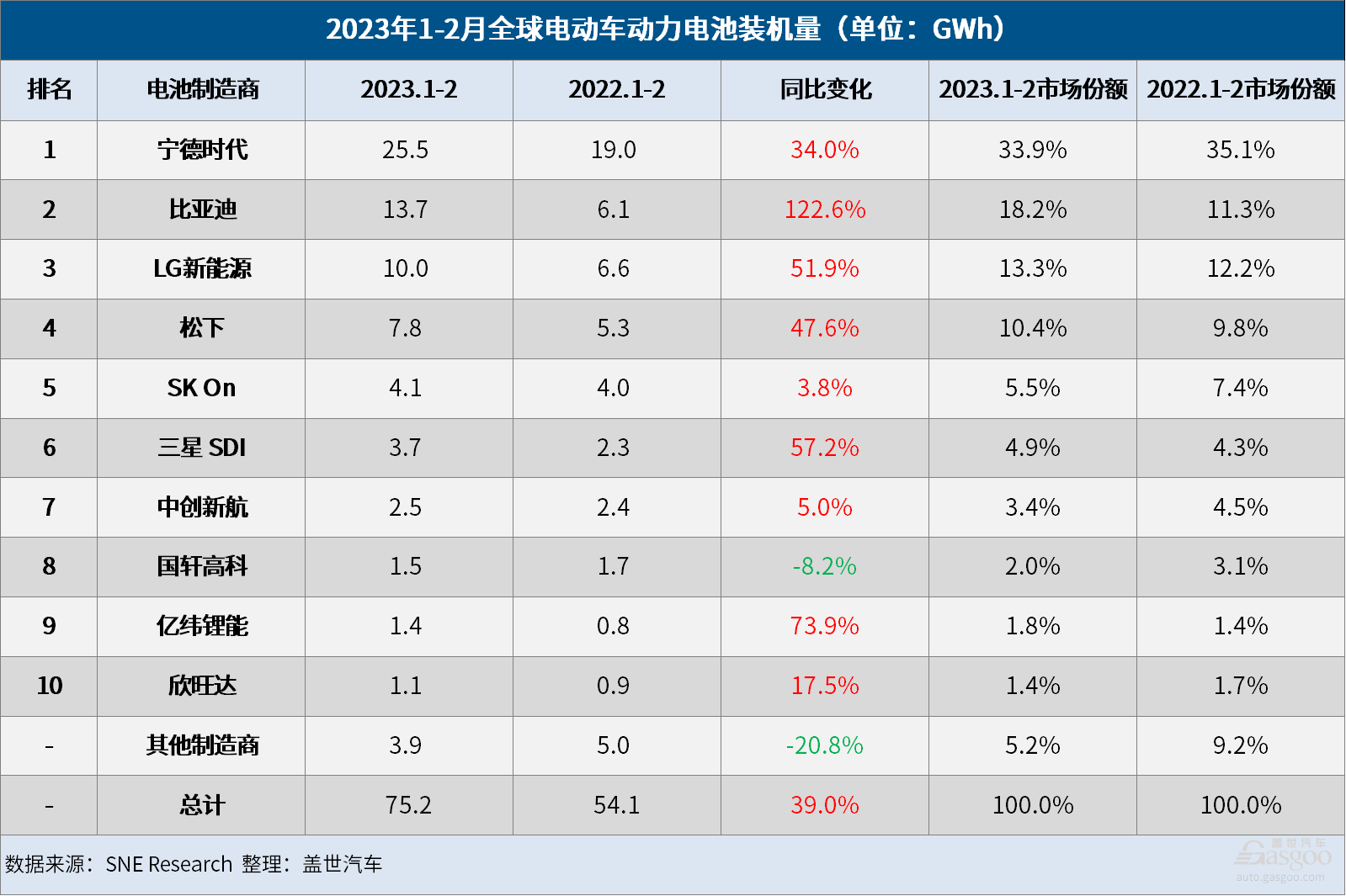

SNE Research近期公布的数据显示,2023年1月至2月,全球电动汽车(EV、PHEV和HEV)电池装机量为75.2 GWh,同比增长39%,延续了自2020年第三季度以来的增长趋势。

其中,宁德时代依然在全球动力电池市场独占鳌头,是唯一一家市场份额超过30%的电池制造商。不过,宁德时代的装机量同比增幅仅为34%,远远不及去年100%-200%的同比增幅,市场份额也下滑1.2个百分点至33.9%。作为全球最大的电池企业,宁德时代的增速放缓也冲击了全球动力电池市场,不过宁德时代并未坐以待毙,似乎试图凭借“锂矿返利”计划绑定理想、蔚来、极氪等多家战略客户,以此来击退规模较小的竞争对手。

相比之下,比亚迪进一步拉开了与LG新能源的差距,在全球动力电池市场蝉联亚军。比亚迪的装机量同比大涨122.6%,市场份额也从11.3%增至18.2%。根据SNE Research预估的数据,2023年前两个月,比亚迪在全球的电动汽车销量同比增长93.7%至35.2万辆,而特斯拉同期销量的涨幅仅为55%,比亚迪仍是全球最畅销的电动汽车制造商。依托全球电气化趋势和规模化效应,比亚迪成功跻身全球电动汽车和电池行业前列。

图片来源:LG新能源

日韩电池巨头位居榜单第3至6名。LG新能源的装机量同比增长3.4GWh,市占率基本持平,今年连续两个月位列第三;得益于特斯拉的销量大幅增长,去年增长疲软的松下在今年开局良好,连续两个月保持增长,同比增幅甚至高于宁德时代;SK On的装机量增幅仅为3.8%,是榜单中增幅最小的电池企业;相比之下,三星SDI则是日韩企业中增幅最大的电池厂商。

中国二线电池厂商仍然排在榜单Top 10的末尾,与规模较大的厂商相比,今年将承受更大的竞争压力。希望跻身全球前五的中创新航开局不利排名第7,装机量几乎与去年同期持平,市场份额减少1.1个百分点;国轩高科的装机量同比下跌8.2%,是榜单中唯一一家呈下跌趋势的厂商;亿纬锂能的装机量同比涨幅高达73.9%,市场份额逼近国轩高科;欣旺达的装机量小幅增长17.5%,但市占率下跌0.3个百分点。

总的来看,今年前两个月,中国六大电池厂商的市占率高达60.7%,高于去年同期的57.1%,主要得益于比亚迪的市占率增长6.9个百分点;日本电池厂商的市占率也微增0.6个百分点至10.4%;但韩国三大电池厂商的市占率较去年同期减少了0.2个百分点,约为23.7%。

宁德时代短期内难以被取代或复制

SNE Research认为,全球电池行业的格局在一段时间内似乎不会有较大的变化,中国企业的主导地位预计将在一段时间内保持下去。彭博社的专栏作家Anjani Trivedi的看法与SNE Research也很类似,她认为短期内没有企业能与宁德时代竞争,甚至全球电动化的转型也取决于宁德时代。Trivedi还认为,没有宁德时代的电动化之路并不容易。宁德时代不一定需要福特汽车和特斯拉,但急于迅速实现电动化的美国乃至全球的汽车制造商一定都需要宁德时代。

图片来源:宁德时代

近几个月来,有关宁德时代将与福特汽车和特斯拉等合作伙伴进军美国市场的消息掀起了轩然大波。越来越多的汽车制造商转向一家多年来主导市场的中国公司也引起了一个更广泛的疑问——它是如何让全球车企对它的依赖如此之深?又是如何成功地将自己的定位打造成全球电动化进程中如此重要的齿轮?

许多人认为,宁德时代目前在全球动力电池市场的强势地位来自其庞大的规模。宁德时代支持务实的技术,开拓有针对性的合作伙伴关系,并以越来越低的价格开发可行的生产市场,特斯拉、梅赛德斯-奔驰等众多车企的电动汽车都采用了宁德时代的电池。但是,Trivedi认为宁德时代强势地位的关键是其扩大产品和制造设施规模的方式——授权知识产权和收购少数股权。在可能的情况下,宁德时代建立了大型工厂,并投资原材料矿山来牢牢控制供应。宁德时代已深入价值链,并支持小型电动汽车公司。宁德时代创建了一个由合作伙伴和工厂组成的庞大全球帝国,使其成为全球电气化转型中几乎不可或缺的一部分。

图片来源:宁德时代

其次,宁德时代的“出海”布局也为其在市场的主导地位奠定了基础。据悉,2022年宁德时代的海外营收同比增长176%,占其总营收的近四分之一。宁德时代最雄心勃勃的国际项目位于欧洲,欧洲监管规则的收紧加速了电动汽车的普及,储能产品的前景依然光明。宁德时代已经在匈牙利和德国设有工厂,正考虑在该地区建立第三家工厂。美国虽然不是宁德时代优先考虑的国家,但也没有完全被忽视。2020年,宁德时代在肯塔基州格拉斯哥(Glasgow)购买了一家工厂,投资了近1亿美元,计划雇佣约350名工人。宁德时代在美国出台《通货膨胀削减法案》之前就进行了这一布局。两年前,宁德时代还在底特律开设了北美第一家销售网点。

除了欧洲和美国,宁德时代也在全球其他地区布局电池业务。在日本,宁德时代与丰田汽车子公司大发汽车(Daihatsu Motor)合作供应电动汽车电池;在印尼,宁德时代已向一些印尼国有镍矿商投资近60亿美元;在电动汽车发展滞后的泰国,宁德时代正将专有技术授权给泰国国有石油和天然气巨头PTT Pcl的子公司Arun Plus Co.;在玻利维亚,宁德时代正在协助开发尚未开发的锂资源。

图片来源:宁德时代

此外,宁德时代在汽车和电动汽车供应链中的重要地位还缘于其他因素。从其他电池制造商的努力中可以明显看出,大规模生产优质电池并非易事。宁德时代现在建造的每一家工厂成本都更低,原材料和零部件供应实际上也实现了自给自足,同时还牢牢把控着研发活动。预计到明年年底,宁德时代的电池产能将最高增长至800 GWh,较2022年底增加一倍多。宁德时代为此花费了480多亿元人民币,并巧妙地调整了大宗商品定价合同,提高了利润率。宁德时代拥有5500多项国内专利和1065项国际专利,并且一直在通过法律手段大力保护其知识产权。

不过,宁德时代的扩张也并非一帆风顺。过去六年里,宁德时代的毛利率已经从2017年的43.7%下降至去年12月的20%。然而,利润率与市场份额之间始终是需要达到平衡的。长期以来,投资者一直担心利润率下跌是否最终会阻碍宁德时代的增长,因此宁德时代最近调整了电池定价,这将有助于更广泛地降低成本。

按照这样的发展速度,加上其“触角”牢牢扎根于世界各地,宁德时代在短时间内很难被取代或被复制。